¿Deseas saber cómo se contabiliza una multa de SUNAT según el Plan Contable General Empresarial (PCGE)?

Las multas y sanciones que suceden en las empresas son debido a que se incumplen con normas o procedimientos tributarios. Es decir, una multa se genera por no presentar dentro de las fechas de vencimiento o presentar información con datos falsos a la Superintendencia Nacional de Aduanas y de Administración Tributaria (SUNAT), entre otras infracciones cometidas por el contribuyente.

En el artículo 176 del Código Tributario menciona que constituyen infracciones relacionadas con la obligación de presentar declaraciones y comunicaciones las siguientes:

- No presentar las declaraciones dentro de los plazos establecidos.

- Presentar las declaraciones que contengan información incompleta.

Si el contribuyente ha incurrido en una de las infracciones previamente mencionadas, será sancionado por la SUNAT con el pago de multas más intereses.

Por otro lado, el artículo 44 del TUO de la Ley de Impuesto a la Renta señala que :

No son deducibles para la determinación del impuesto a la renta los gastos por multas, intereses moratorios previstos por el Código Tributario”.

Los gastos por multas se tienen que reparar cuando se presente la declaración jurada anual.

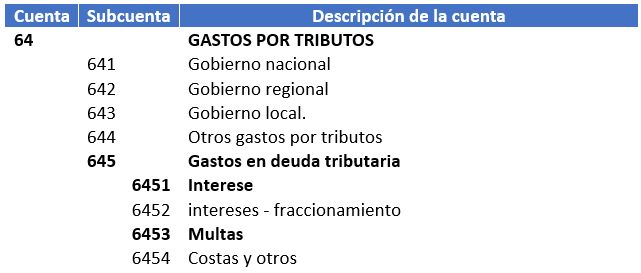

Cuenta y subcuenta contable

Según lo establecido en el Plan Contable General Empresarial, los gastos de deuda correspondientes a los intereses y multas se deben registrar en la cuenta 64 – Gastos por tributos.

De esta cuenta, utilizaremos la subcuenta 645 – Gastos por deuda tributaria y las divisionaria 6453 – multas, donde vamos registrar las infracciones cometidas por el contribuyente.

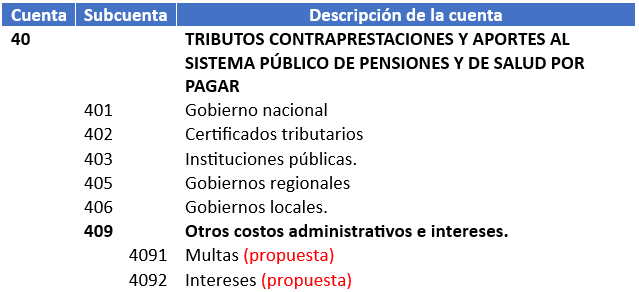

Otra cuenta que vamos a utilizar para este registro es la cuenta 40, que servirá para anotar las obligaciones tributarias.

En esta cuenta, nos situaremos en la subcuenta 409 – Otros costos administrativos e intereses, en la cual hemos propuesto crear una divisionaria 4091, con la descripción de “multas”.

Dinámica de la cuenta contable 64

- Debe: Registran las multas e intereses que la SUNAT impone al contribuyente.

- Haber: Solo por cierre del periodo con el importe total, contra la cuenta 84 Resultado de explotación.

Caso práctico: Cómo se contabiliza una multa por SUNAT

En la empresa Rápidos S.A.C. en el mes de enero, el asistente contable no efectuó el pago de las retenciones dentro de la fecha de vencimiento, lo cual originó las siguientes multas.

- Multas de ONP: S/ 125.00

- Multa de renta de cuarta categoría: S/ 33.00

- Multa de renta de quinta categoría: S/ 30.00

Solución

En principio, registramos la provisión de la multa.

| Código | Descripción | Debe | Haber |

| 64 | GASTOS POR TRIBUTOS | ||

| 645 | Gastos en deuda tributaria | ||

| 6453 | Multas | 158 | |

| 40 | TRIBUTOS, CONTRAPRESTACIONES Y APORTES… | ||

| 409 | Otros costos administrativos e intereses. | ||

| 4091 | Multas (propuesta) | 158 |

Luego, realizamos el pago de la multa.

| Código | Descripción | Debe | Haber |

| 40 | TRIBUTOS, CONTRAPRESTACIONES Y APORTES… | ||

| 409 | Otros costos administrativos e intereses. | ||

| 4091 | Multas | 158 | |

| 10 | EFECTIVO Y EQUIVALENTES DE EFECTIVO | ||

| 104 | Cuentas corrientes en instituciones financieras | ||

| 10411 | Banco de Crédito – MN (propuesta) | 158 |

Para finalizar, realizamos el destino del gasto a la cuenta de función.

| Código | Descripción | Debe | Haber |

| 94 | GASTOS DE ADMINISTRACIÓN | ||

| 941 | Gastos de administración (propuesta) | 158.00 | |

| 79 | CARGAS IMPUTABLES A CUENTAS DE COSTOS Y GASTOS | ||

| 791 | Cargas imputables a cuentas de costos y gastos | 158.00 |

Conclusión

Las multas impuestas por SUNAT deben ser registradas en la contabilidad de la empresa. Sin embargo, para la parte tributaria es un gasto no deducible; por lo tanto, debe ser reparado cuando se determine el impuesto a la renta y se presente la Declaración Jurada Anual.

¡Si te gustó, compártelo en tus redes sociales!