El Impuesto Temporal a los Activos Netos (ITAN), es un tributo que grava al patrimonio, es decir, es lo que las empresas poseen independientemente que los genere o no alguna utilidad en el ejercicio.

Este tributo grava los activos netos como manifestación contributiva, el cual el deudor tributario lo puede utilizar como crédito contra los pagos a cuenta mensuales y la regularización del impuesto a la renta para la presentación de la declaración jurada anual. Se aplican sobre los Activos Netos al 31 de diciembre del año anterior y La obligación surge al 01 de enero de cada ejercicio.

Según la Sentencia del Tribunal Constitucional, en el Expediente 06477-2008-PA/TC señala que: El ITAN no se constituye como un pago a cuenta o anticipo del Impuesto a la Renta puesto que, como ya se anotó, es un impuesto independiente.

¿Quiénes son los sujetos obligados a pagar el ITAN?

- Régimen General

- Régimen Mype Tributario

- Persona Naturales con negocio

Que generen renta de tercera categoría, incluyendo las sucursales, agencias y demás establecimientos permanentes en el país de empresas unipersonales, sociedades y entidades constituidas en el exterior.

¿Quiénes no están obligados a pagar el ITAN?

- Contribuyentes del Régimen Especial del Impuesto a la Renta – RER

- Nuevo Régimen Único Simplificado – NRUS

- No domiciliados, siempre que no tengan en el país sucursales u otros establecimientos similares.

¿Quiénes están exonerados del ITAN?

- Los sujetos que no hayan iniciado sus operaciones productivas, así como aquellos que las hubieran iniciado a partir del 01 de enero del ejercicio al que corresponde el pago.

- Las empresas que presten el servicio público de agua potable y alcantarillado.

- Las empresas que se encuentren en proceso de liquidación o las declaradas en insolvencia por el INDECOPI al 01 de enero de cada ejercicio.

- COFIDE en su calidad de banco de fomento y desarrollo de segundo piso.

- Personas naturales, sucesiones indivisas o sociedades conyugales, que perciben exclusivamente rentas de tercera categoría generadas patrimonios fideicomitidos de sociedades titulizadoras, fideicomisos bancarios o fondos de Inversión Empresarial.

- Las instituciones educativas particulares, excluidas las academias de preparación a que se refiere la Cuarta Disposición Transitoria del Decreto Legislativo Nº 882 – Ley de Promoción de la Inversión en la Educación.

- Las entidades inafectas o exoneradas del IR a que se refieren los artículos 18° y 19° de la Ley del Impuesto a la Renta,

¿Cuál es la base imponible del ITAN?

El artículo 4 de la Ley N.° 28424, La base imponible del impuesto está constituida por el valor de los activos netos consignados en el balance general ajustado según el Decreto Legislativo Nº 797, cuando corresponda efectuar dicho ajuste, cerrado al 31 de diciembre del ejercicio anterior al que corresponda el pago, deducidas las depreciaciones y amortizaciones admitidas por la Ley del Impuesto a la Renta.

¿Cuánto es la tasa del ITAN?

El ITAN se determina aplicando sobre la base imponible, la escala progresiva acumulativa que dispone el artículo 6 de la Ley N.° 28424, conforme a lo siguiente:

| Tasa | Activos Netos |

| 0% | Hasta S/ 1,000,000 |

| 0.4% | Por el exceso de S/ 1,000,000 |

¿En qué meses se aplica el ITAN como crédito contra el IR?

Contra los pagos a cuenta del IR del régimen general de los periodos tributarios de marzo a diciembre del ejercicio gravable, por el cual se pagó el impuesto y siempre que se acredite el impuesto hasta la fecha de vencimiento de cada uno de los pagos a cuenta.

| Mes de pago del ITAN | Se aplica contra el pago a cuenta del IR de los siguientes meses |

| Abril | Desde marzo a diciembre |

| Mayo | Desde abril a diciembre |

| Junio | Desde mayo a diciembre |

| Julio | Desde junio a diciembre |

| Agosto | Desde julio a diciembre |

| Septiembre | Desde agosto a diciembre |

| Octubre | Desde setiembre a diciembre |

| Noviembre | Desde octubre a diciembre |

| Diciembre | Noviembre y diciembre |

¿Forma de pago del ITAN?

El ITAN podrá ser pagado al contado o en nueve (9) cuotas mensuales de la siguiente manera:

- El sujeto del ITAN podrá optar por el pago al contado; este se realizará en la oportunidad de la presentación del Formulario Virtual N.° 648.

- Si el sujeto del ITAN opta por el pago en cuotas, el monto total del ITAN se dividirá en nueve (9) cuotas mensuales iguales.

¿Se puede solicitar la devolución del ITAN?

Si, en el caso de que un sujeto afecto al pago del ITAN, y que por dicho impuesto pagado no se hubiera compensado completamente contra los pagos a cuenta del IR o de regularización, podrá pedir su devolución, dicho derecho únicamente podrá ser ejercido con la presentación de la Declaración Jurada Anual del IR del año correspondiente. Se llena el formulario 1649.

¿Hay multa por no declarar ITAN?

Si, el no presentar el ITAN dentro de la fecha de vencimiento se configura como una infracción tipificada en el numeral 1) del artículo 176º del Código Tributario: “No presentar las declaraciones que contengan la determinación de la deuda tributaria dentro de los plazos establecidos”. Esta sanción equivale a 1 UIT vigente y esta sujeta al régimen de gradualidad si se subsana y paga de manera voluntaria.

¿Cuáles son los códigos de multa?

Código de multa: 6041

Código de tributo asociado: 3038

Caso práctico de ITAN

La empresa Rápidos S.A.C.., al 31 de diciembre del año 2024 se encuentra afecta al ITAN, y nos consultan como se determina del referido impuesto para el presente ejercicio.

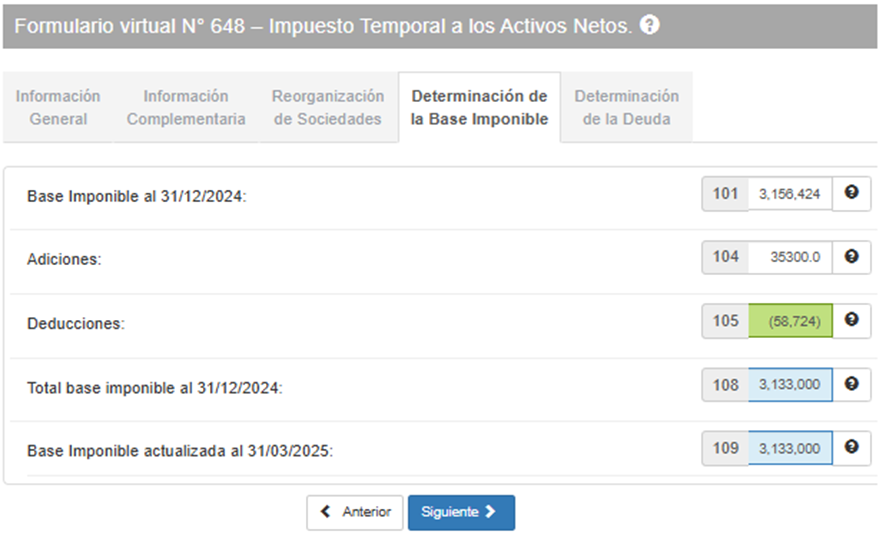

a) Determinación de la base imponible

| CONCEPTO | S/ |

| TOTAL DE ACTIVOS AL 31/12/2024 | 3,156,424.00 |

| ADICIONES | 35,300.00 |

| (+) Obsolescencia no sustentada con informe técnico 35,300.00 | |

| DEDUCCIONES | -58,724.00 |

| (-) Maqui. y equipo con una antigüedad no mayor a 3 años 35,2000.00 | |

| (-) Saldo de existencias y cuentas por cobrar producto de operaciones de exportación 23,524.00 | |

| TOTAL DE ACTIVOS NETOS ACTUALIZADOS AL 31/12/2024 | 3,133,000.00 |

b) Determinación de la tasa del ITAN

| BASE | TASA | BASE | ITAN |

| Hasta 1,000.000 | 0.0% | 1,000,000 | |

| Exceso de 1,000,000 | 0.4% | 2,133,000 | 8,532 |

| TOTAL | 3,133,000.00 | 8,532 |

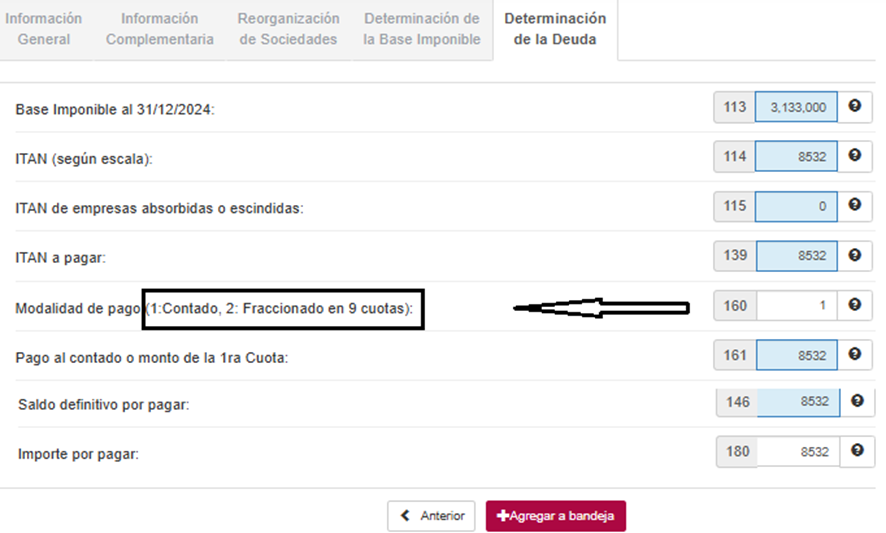

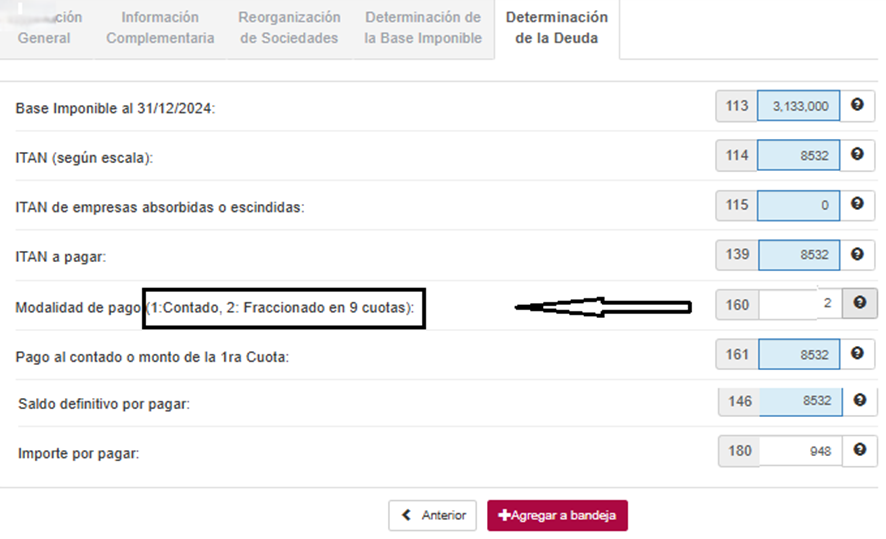

c) Declaración y pago

| Nueve cuotas | = | 8,532 | = | 948 |

| 9 |

d) Llenado en el formulario N.° 648.

Para acceder a este formulario se ingresa por mis declaraciones y pagos en la web de SUNAT, luego buscamos el Formulario Virtual N.° 648 – Impuesto Temporal a los Activos Netos.

Al momento de determinación de la deuda, se tiene que elegir la modalidad de pago (1: contado, 2: Fraccionado en 9 cuotas).

- Si elegimos 1, el importe a pagar será de S/ 8,532.00 y se hace en un solo pago.

- Si elegimos 2, el importe a pagar será fraccionado y se pagará S/ 948.00 en nuevo cuotas iguales.

Conclusión

El Impuesto Temporal a los Activos Netos (ITAN), es un impuesto al patrimonio, que grava los activos netos que exceden el millón de soles, con una tasa del 0.04% del monto total.