¿Deseas saber cómo realizar el asiento contable de CTS según el Plan Contable General Empresarial (PCGE)?

La Compensación por Tiempo de Servicio (CTS) es un derecho que tienen los trabajadores dependientes como una previsión como consecuencia del cese en el trabajo. Es decir, mientras el trabajador está sin empleo, el importe que reciba por CTS le permitirá subsistir mientras busca un nuevo trabajo. Además, el empleador del sector privado tiene que realizar el depósito en dos fechas (15 de mayo y 15 de noviembre) de cada año.

Este beneficio social es un gasto deducible para la determinación del impuesto a la renta, de acuerdo al artículo 37, inciso j) del TUO de la Ley de Impuesto a la Renta, indica que:

“Son deducibles las asignaciones destinadas a constituir provisiones para beneficios sociales, establecidas con arreglo a las normas legales pertinentes”.

De acuerdo a lo mencionado, la compensación por tiempo de servicio (CTS) es un gasto deducible para la determinación del impuesto a la renta siempre que se encuentre devengado de acuerdo a lo señalado en el artículo 57 de la citada ley, es decir, no es necesario el pago de la CTS para ser un gasto deducible, solo basta con realizar el asiento contable (devengar) en el ejercicio.

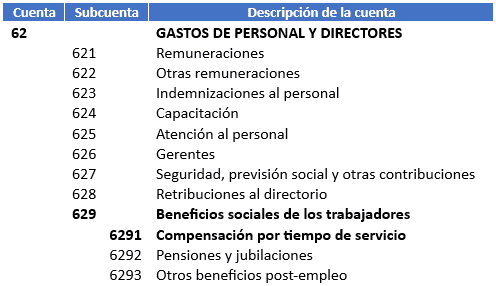

Cuenta y subcuenta contable

La compensación por tiempo de servicio (CTS) es un gasto al que el trabajador tiene derecho y, para realizar el registro contable, se debe utilizar la cuenta 62, conforme lo estipulado en el PCGE.

- En esta cuenta, encontramos la subcuenta 629 – Beneficios sociales de los trabajadores y la divisionaria 6291- Compensación por tiempo de servicio: En esta última realizaremos el registro contable por CTS.

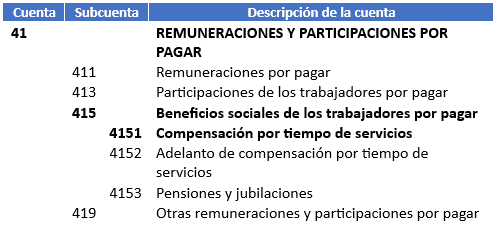

La cuenta 41, utilizaremos para registrar la obligación por pagar a los trabajadores por conceptos de benéficos sociales.

- Esta cuenta agrupa la subcuenta 415 y la divisionaria 4151 – Compensación por tiempos de servicio.

Asiento contable de CTS

La empresa Taxplainfo S.A.C. en el mes de mayo, realizará el pago de la CTS de su trabajador por un monto de S/ 4,500.00. El pago se realiza mediante transferencia bancaria.

Si deseas saber más sobre la CTS, haz clic aquí.

Solucion:

Para empezar, realizaremos la provisión de la CTS.

| Código | Descripción | Debe | Haber |

| 62 | GASTOS DE PERSONAL Y DIRECTORES | ||

| 629 | Beneficios sociales de los trabajadores | ||

| 6291 | Compensación por tiempo de servicio | 4,500.00 | |

| 41 | REMUNERACIONES Y PARTICIPACIONES POR PAGAR | ||

| 415 | Beneficios sociales de los trabajadores por pagar | ||

| 4151 | Compensación por tiempo de servicios | 4,500.00 |

Luego, registramos el pago de la CTS.

| Código | Descripción | Debe | Haber |

| 41 | REMUNERACIONES Y PARTICIPACIONES POR PAGAR | ||

| 415 | Beneficios sociales de los trabajadores por pagar | ||

| 4151 | Compensación por tiempo de servicios | 4,500.00 | |

| 104 | Cuentas corrientes en instituciones financieras | ||

| 1041 | Cuentas corrientes operativas | ||

| 10411 | Banco de Crédito MN – BCP | 4,500.00 |

Para finalizar, anotamos el destino del gasto a las cuentas de función.

| Código | Descripción | Debe | Haber |

| 94 | GASTOS DE ADMINISTRACION | ||

| 941 | Gastos de administración (propuesta) | 2,250.00 | |

| 95 | GASTOS DE VENTAS | ||

| 951 | Gastos de ventas (propuesta) | 2,250.00 | |

| 79 | CARGAS IMPUTABLES A CUENTAS DE COSTOS Y GASTOS | ||

| 7911 | Cargas imputables a cuentas de costos y gastos | 4,500.00 |

Conclusión

Para que la compensación por tiempo de servicio (CTS) sea gasto deducible en la Declaración Jurada Anual, se tiene que devengar en el ejercicio y debe cumplir con el principio de causalidad. Además, no se necesita el pago para su registro.

¡Si te gustó, compártelo en tus redes sociales!

cómo sería el asiento de ajuste por cts?